Professional Documents

Culture Documents

Manajamen Kredit

Uploaded by

Rama DhanOriginal Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Manajamen Kredit

Uploaded by

Rama DhanCopyright:

Available Formats

1. PERBANKAN SYARIAH Makalah ini disusun guna memenuhi tugas mata kuliah LKPI Dosen Pengampu : Dr.

Syafiq M. Hanafi, S.Ag,M.Ag Disusun Oleh : IFFA NAZULA TABAHATI KUI-A / 08390074 PROGRAM STUDI KEUANGAN ISLAM FAKULTAS SYARIAH DAN HUKUM UNIVERSITAS ISLAM NEGERI SUNAN KALIJAGA YOGYAKARTA 2010 2. PENDAHULUAN Perbankan syariah atau perbankan Islam adalah suatu sistem perbankan yang dikembangkan berdasarkan syariah Islam. Usaha pembentukan sistem ini didasari oleh larangan dalam agama Islam untuk memungut atau meminjam dengan bunga atau yang disebut dengan riba serta larangan untuk melakukan investasi untuk usaha-usaha yang dikategorikan haram ( misal usaha perjudian) dimana hal ini tidak dapat dijamin dalam sistem perbankan konvensional. Adapun Bank syariah adalah bank yang dalam menjalankan operasinya dengan sistem hukum islam (syariah). Fungsinya sama dengan bank konvensional yaitu menerima simpanan uang, meminjamkan uang dan jasa keuangan lainnya, tetapi yang membedakan adalah cara operasi, produk, kesepakatan, dan sistemnya. Berkembangnya bank-bank syariah di Indonesia dimulai sejak awal tahun 1990-an. Di Indonesia pelopor perbankan syariah adalah Bank Muamalah Indonesia. Berdiri tahun 1992, bank ini diprakarsai oleh Majelis Ulama Indonesia (MUI) dan pemerintah serta dukunagan dari Ikatan Cendekiawan Muslim Indonesia (ICMI) dan beberapa pengusaha muslim. Saat ini keberadaan bank syariah di Indonesia telah diatur dalam Undang-Undang No. 10 Tahun 1998 tentang perubahan Undang-Undang No. 7 Tahun 1992 tentang Perbankan. Adanya perbankan syariah di Indonesia dipelopori oleh berdirinya Bank Muamalat Indonesia dengan tujuan mengakomodir berbagai aspirasi dan pendapat di masyarakat terutama masyarakat Islam yang banyak berpendapat bahwa bunga bank itu haram karena termasuk riba dan juga untuk mengambil prinsip kehati-hatian. Apabila dilihat dari segi ekonomi dan nilai bisnis, ini merupakan terobosan besar karena penduduk Indonesia 80% beragama islam, tentunya ini bisnis yang sangat potensial. Meskipun sebagian orang islam berpendapat bahwa bunga bank itu bukan riba tetapi faedah, karena bunga yang diberikan atau diambil oleh bank berjumlah kecil jadi tidak akan saling dirugikan atau didzolimi, tetapi tetap saja bagi umat islam berdirinya bank-bank syariah adalah sebuah kemajuan besar. Meskipun bank syariah telah berdiri sejak awal tahun 1990-an, namun keberadaanya masih kurang diminati masyarakat pada umumnya. Hal ini mungkin berkaitan dengan kurangnya pemahaman masyarakat terhadap produk atau jasa yang ditawarkan dari bank-bank syariah tersebut dan atau kurangnya sosialisasi dari produk dan jasa tersebut. Padahal dalam kaitannya dengan produk dan jasa, ada perbedaan yang menyolok antara prinsip-prinsip pada produk dan jasa bank syariah dengan prinsip dalam produk dan jasa bank konvensional. Makalah ini akan mencoba membahas mengenai produk dan jasa bank syariah. 3. PEMBAHASAN I. Prinsip Dasar Perbankan Syariah Ada prinsip-prinsip dalam bank syariah yang membedakannya dengan bank konvensional, antara lain : 1. Prinsip Titipan atau Simpanan (Alwadiah) Al-wadiah dapat diartikan sebagai titipan murni dari satu pihak ke pihak yang lain, baik individu maupun badan hukum, yang harus dijaga dan dikembalikan kapan saja si penitip menghendakinya. Aplikasinya dalam produk perbankan, di mana bank sebagai penerima simpanan dapat memanfaatkan prinsip ini yang dalam bank konvensional dikenal dengan produk giro. Sebagai konsekuensi, semua keuntungan yang dihasilkan dari dana titipan tersebut menjadi milik bank (demikian pula sebaliknya). Sebagai imbalan, si penyimpan mendapat jaminan keamanan terhadap hartanya, dan juga fasilitas-fasilitas giro lain. Dalam dunia perbankan yang semakin kompetitif, insentif atau bonus dapat diberikan dan hal ini menjadi kebijakan dari bank bersangkutan. Hal ini dilakukan dalam upaya merangsang semangat masyarakat dalam menabung dan sekaligus sebagai indikator kesehatan bank. 2. Prinsip Bagi Hasil (Profit Sharing) Pada dasarnya prinsip ini terbagi atas : a. Al-Mudharabah Secara teknis, al-mudharabah adalah akad kerja sama usaha antara dua pihak,di mana pihak pertama menyediakan seluruh modal, sedangkan pihak lain menjadi pengelola. Keuntungan usaha secara mudharabah dibagi menurut kesepakatan yang dituangkan dalam kontrak, sedangkan apabila rugi, ditanggung oleh pemilik modal selama kerugian tersebut bukan akibat kelalaian di pengelola. Seandainya kerugian itu diakibatkan karena kecurangan atau kelalaian si pengelola, maka pengelola harus bertanggung jawab atas kerugian tersebut. Pola transaksi

mudharabah, biasanya diterapkan pada produk-produk pembiayaan dan pendanaan. Pada sisi penghimpunan dana, al- mudharabah diterapkan pada: tabungan dan deposito. Sedangkan pada sisi pembiayaan, al-mudharabah, diterapkan untuk: pembiayaan modal kerja. b. Al-Musyarakah

4. Dalam sistem ini terjadi kerja sama antara dua pihak atau lebih untuk suatu usaha tertentu. Para pihak yang bekerja sama memberikan kontribusi modal. Keuntungan ataupun risiko usaha tersebut akan ditanggung bersama sesuai dengan kesepakatan. Dalam sistem ini, terkandung apa yang biasa disebut di bank konvensional sebagai sarana pembiayaan. Secara konkret, bila Anda memiliki usaha dan ingin mendapatkan tambahan modal, Anda bisa menggunakan produk al-musyarakah ini. Inti dari pola ini adalah, bank syariah dan Anda secara bersama-sama memberikan kontribusi modal yang kemudian digunakan untuk menjalankan usaha. Porsi bank syariah akan diberlakukan sebagai penyertaan dengan pembagian keuntungan yang disepakati bersama. Dalam bank konvensional, pembiayaan seperti ini mirip dengan kredit modal kerja. 3. Prinsip Al-Murabahah Dalam sistim ini, terjadi jual beli suatu barang pada harga asal dengan tambahan keuntungan yang nilainya disepakati kedua belah pihak. Penjual dalam hal ini harus memberi tahu harga produk yang ia beli dan menentukan suatu tingkat keuntungan sebagai tambahan. Misalkan Anda membutuhkan kredit untuk pembelian mobil. Dalam bank konvensional Anda akan dikenakan bunga dan Anda diharuskan membayar cicilan bulanan selama waktu tertentu. Di sektor perbankan, suku bunga yang berlaku mungkin saja berubah. Dalam sistem bank syariah, tentu saja produk seperti ini juga tersedia. Namun bentuknya bukan kredit, melainkan menggunakan prinsip jual-beli, yang diistilahkan dengan Murabahah. Dalam hal ini, bank syariah akan membeli mobil yang Anda inginkan terlebih dahulu, kemudian menjualnya lagi kepada Anda. Tapi, karena bank syariah menalanginya dulu, maka pada saat menjual kepada Anda, harganya sedikit lebih mahal, sebagai bentuk keuntungan buat bank syariah. Karena bentuk keuntungan bank syariah sudah disepakati di depan, maka nilai cicilan yang harus Anda bayarkan relative lebih tetap. II. Produk-Produk Perbankan Syariah Secara garis besar produk perbankan syariah terbagi atas produk penyaluran dana, penghimpunan dana dan produk jasa. Adapun penjelasan lebih rinci adalah sebagai berikut : 1. Penghimpun Dana 5. Produk penghimpunan dana dibank syariah dapat berupa giro, tabungan, dan deposito. Prinsip operasional syariah yang diterapkan dalam penghimpunan dana masyarakat adalah wadiah dan mudharabah. a. Wadiah Prinsip Wadiah yang diterapkan dalam Perbankan syariah adalah Wadiah Yad Dhamanah yang diterapkan pada produk rekening giro. Dalam konsep Wadiah Yad Dhamanah, Bank dapat mempergunakan dana yang dititipkan, akan tetapi bank bertanggung jawab penuh atas keutuhan dari dana yang dititipkan. b. Mudharabah Mudarabah Mutlaqah Mudarabah Mutlaqah adalah Mudarabah yang tidak disertai dengan pembatasan penggunaan dana dari Sahibul Mal. Mudarabah Muqayadah on Balance Sheet Mudarabah Muqayadah on Balance Sheet adalah Aqad Mudarabah yang disertai dengan pembatasan penggunaan dana dari Sahibul Mal untuk investasi-investasi tertentu. Mudarabah of Balance Sheet Dalam Mudarabah of Balance Sheet, Bank bertindak sebagai arranger, yang mempertemukan nasabah pemilih modal dan nasabah yang akan menjadi mudharib. c. Wakalah Wakalah dalam praktek perbankan syariah dilakukan apabila nasabah memberikan kuasa kepada bank untuk mewakili dirinya melakukan pekerjaan jasa tertentu, seperti inkaso dan transfer uang. 2. Penyaluran Dana Dalam menyalurkan dana kepada nasabah, secara garis besar produk pembiayaan syariah terbagi kedalam tiga kategori yang dibedakan berdasarkan tujuan penggunaan yaitu : 6. - Transaksi pembiayaan yang ditujukan untuk memiliki barang yang dilakukan dengan prinsip jual beli. - Transaksi pembiayaan yang ditujukan untuk mendapatkan jasa dilakukan dengan prinsip sewa. - Transaksi pembiayaan untuk usaha kerja sama yang dituju guna mendapatkan sekaligus barang dan jasa, dengan prinsip bagi hasil Pada kategori pertama dan kedua, tingkat keuntungan bank ditentukan didepan dan menjadi bagian harga atas barang atau jasa yang dijual. Produk yang termasuk dalam kelompok ini adalah produk yang menggunakan prinsip jual beli seperti murabahah, salam dan istishna serta produk yang menggunakan prinsip sewa atau ijarah. Sedangkan kategori

ketiga, tingkat keuntungan bank ditentukan dari besarnya usaha sesuai dengan prinsip bagi hasil. Pada produk bagi hasil keuntungan ditentukan oleh nisbah bagi hasil yang disepakati dimuka. Produk perbankan yang termasuk kedalam kelompok ini adalah musyarakah dan mudhrabah. a. Prinsip jual beli (Bai) Prinsip jual beli diadakan sehubungan dengan diadakannya perpindahan kepemilikan barang atau benda (transfer of property). Tingkat keuntungan bank ditentukan didepan dan menjadi bagian harga atas barang yang dijual. Transaksi jual beli dibedakan berdasarkan bentuk pembayarannya dan waktu penyerahan barang seperti : Pembiayaan Murabahah Murabahah adalah transaksi jual beli, dimana bank mendapat sejumlah keuntungan. Dalam hal ini, bank menjadi penjual dan nasabah menjadi pembeli. Kedua pihak harus menyepakati harga jual dan jangka waktu pembayaran. Harga jual dicantumkan dalam akad jual beli dan jika telah disepakati tidak dapat berubah selama berlakunya akad. Salam Salam adalah transaksi jual beli, dimana barangnya belum ada, sehingga barang yang menjadi objek transaksi tersebut diserahkan secara tangguh. Dalam transaksi ini, bank menjadi pembeli dan nasabah menjadi penjual. Istishna

7. Alur trankasksi Istishna mirip dengan Salam, hanya saja dalam Istishna, Bank dapat membayar harga pembelian dalam beberapa kali termin pembayaran. Skim istishna dalam bank syariah umumnya diaplikasikan pada pembiayaan manufaktur dan konstruksi. b. Prinsip Sewa (Ijarah) Secara prinsip, Ijarah sama dengan transaksi jual beli. Hanya saja yang menjadi objek dalam transaksi ini adalah dalam bentuk manfaat. Pada akhir masa sewa dapat saja diperjanjian bahwa barang yang diambil manfaatnya selama masa sewa akan dijual belikan antra Bank dan nasabah yang menyewa (Ijarah muntahhiyah bittamlik/sewa yang diikuti dengan berpindahnya kepemilikan) c. Prinsip Bagi Hasil (Syirkah) Produk pembiayaan syariah yang didasarkan dengan prinsip bagi hasil adalah : Musyarakah Musyarakah adalah bentuk umum dari usaha bagi hasil. Dalam kerjasama ini para pihak secara bersama-sama memadukan sumber daya baik yang berwujud ataupun tidak berwujud untuk menjadi modal proyek kerjasama, dan secara bersama-sama pula mengelola proyek kerjasama tersebut. Mudarabah Dalam mengaplikasikan prinsip mudharabah, penyimpan atau deposan bertindak sebagai pemilik modal, dan bank sebagai mudharib (pengelola). Dana tersebut digunakan Bank untuk melakukan pembiayaan murabahah atau ijarah seperti yang dijelaskan terdahulu. Dapat pula dana tersebut digunakan oleh bank untuk melakukan pembiayaan mudharabah. Hasil usaha ini akan dibagi hasilkan berdasarkan nisbah yang disepakati. d. Akad Pelengkap 8. Untuk memudahkan pelaksanan pembiayaan, biasanya diperlukan juga akad pelengkap. Akad pelengkap ini tidak ditujukan untuk mencari keuntungan, namun ditujukan untuk mempermudah pelaksanaan pembiayaan. Meskipun tidak ditujukan mencari keuntungan, dalam akad pelengkap ini dibolehkan untuk meminta pengganti biaya-biaya yang dikeluarkan untuk melaksanakan akad ini. Besarnya biaya pengganti ini sekedar untuk menutupi biaya yang benar-benar timbul. Hiwalah (Alih Utang Piutang) Hiwalah adalah transaksi pengalihan utang piutang. Dalam praktek perbankan syariah, fasilitas hiwalah lazimnya untuk membantu supplier mendapatkan modal tunai agar dapat melanjutkan produksinya, sedangkan bank mendapat ganti biaya atas jasa. Rahn Rahn, dalam bahasa umum lebih dikenal dengan Gadai. Tujuan akad Rahn adalah untuk memberikan jaminan pembayaran kembali kepada bank dalam memberikan pembiayaan. Qardh Qardh adalah pinjaman uang. Misalnya dalam hal seorang calon haji membutuhkan dana pinjaman talangan untuk memenuhi syarat penyetoran biaya perjalanan haji. Bank memberikan pinjaman kepada nasabah calon haji tersebut dan si nasabah melunasinya sebelum keberangkatan Hajinya. Wakalah Wakalah dalam praktek Perbankan syariah terjadi apabila nasabah memberikan kuasa kepada bank untuk mewakili dirinya melakukan pekerjaan jasa tertentu, seperti pembukuan L/C, inkaso dan transfer uang. Kafalah Kafalah dalam bahasa umum lebih dikenal dengan istilah Bank Garansi, yang ditujukan untuk menjamin pembayaran suatu kewajiban pembayaran. Bank dapat mensyaratkan nasabah untuk menempatkan sejumlah dana untuk fasilitas ini sebagai Rahn. Bank dapat pula menerima dana tersebut dengan prinsip wadiah. Bank mendapatkan pengganti biaya atas jasa yang diberikan

9. 3. Jasa Perbankan Bank syariah dapat melakukan pelayanan jasa perbankan kepada para nasabahnya dengan mendapatkan imbalan berupa sewa atau keuntungan. Jasa perbankan tersebut antara lain berupa : a. Sharf (Jual beli valuta asing) Islam membolehkan jual beli valuta asing baik pada mata uang yang sejenis maupun yang tidak sejenis tetapi dengan ketentuan jual beli tersebut dilakukan dalam waktu yang sama (spot). Bank mengambil keuntungan dari jual beli valuta asing ini. b. Ijarah (sewa) sebagaimana telah dijelaskan seperti diatas bahwa secara prinsip ijarah ini sama dengan jual beli, hanya saja yang menjadi objek adalah manfaatnya. Pada akhir masa sewanya dapat saja diperjanjian bahwa barang yang diambil manfaatnya selama masa sewa akan dijual belikan antara bank dan nasabah yang menyewa (Ijarah muntahhiyah bittamlik/sewa yang diikuti dengan berpindahnya kepemilikan). c. Pengiriman uang (Transfer) antar bank dan kliring Jasa transfer dan kliring sudah biasa diindustri perbankan. Jasa ini mempermudah transaksi yang dilakukan oleh pengguna (nasabah maupun bukan dengan bank lain. Atas jasa ini, bank mengenakan biaya tertentu sesuai ketentuan pihak bank sendiri d. Penggunaan ATM bersama dengan bank lain Penggunaan ATM bersama dengan bank lain akan memudahkan baik nasabah bank tersebut maupun nasabah bank lain dalam melakukan transaksi-transaksi keuangan. Imbalan yang diterima bank biasanya berupa biaya pertransaksi. e. Pembayaran dan pembelian beberapa produk via bank. Ketersedian layanan yang memudahkan nasabah dalam berbagai kegiatan merupakan salah satu daya tarik bank. Saat ini, banyak bank yang telah bekerja sama dengan pihak lain dalam memberikan kemudahan pembayaran dan pembelian produk-produk tertentu, seperti pembayaran telepon, pajak, listrik, biaya sekolah, pembelian voucher telepon pra bayar, premi asuransi dan angsuran pinjaman / hutang. Dari transaksi ini, bank memperoleh 10. keuntungan berupa tambahan likuiditas semu dan fee tertentu sesuai kesepakatan bank dengan pihak lain tersebut III. Perbedaan Produk Bank Syariah Dengan Bank Konvensional Perbedaan Bank Syariah sepintas bila dilihat secara teknis, menabung di bank syariah dengan yang berlaku di bank konvensional hampir tidak ada perbedaan. Hal ini karena, baik di bank syariah maupun bank konvensional diharuskan mengikuti aturan teknis perbankan secara umum. Akan tetapi bila diamati lebih dalam terdapat beberapa perbedaan mendasar di antara keduanya. Perbedaan pertama terletak pada akadnya Pada bank syariah, semua transaksi harus berdasarkan akad yang dibenarkan oleh syariah. Dengan demikian, semua transaksi itu harus mengikuti kaidah dan aturan yang berlaku pada akad-akad muamalah syariah. Pada bank konvensional, transaksi pembukaan rekening, baik giro, tabungan maupun deposito, berdasarkan perjanjian titipan, namun prinsip titipan ini tidak sesuai dengan aturan syariah, misalnya wadiah, karena dalam produk giro, tabungan maupun deposito, menjanjikan imbalan dengan tingkat bunga tetap terhadap uang yang disetor. Perbedaan kedua terdapat pada imbalan yang diberikan Bank konvensional menggunakan konsep biaya (cost concept) untuk menghitung keuntungan. Artinya, bunga yang dijanjikan di muka kepada nasabah penabung merupakan ongkos atau biaya yang harus dibayar oleh bank. Oleh karena itu bank harus menjual kepada nasabah lain (peminjam) dengan biaya bunga yang lebih tinggi. Perbedaan antara keduanya disebut spread yang menandakan apakah perusahaan tersebut untung atau rugi. Bila spread-nya positif, di mana beban bunga yang dibebankan kepada peminjam lebih tinggi dari bunga yang diberikan kepada penabung, maka dapat dikatakan bahwa bank mendapatkan keuntungan. Sebaliknya juga benar. Sedangkan bank syariah menggunakan pendekatan profit sharing, artinya dana yang diterima bank disalurkan kepada pembiayaan. Keuntungan yang 11. didapat dari pembiayaan tersebut dibagi dua, untuk bank dan untuk nasabah, berdasarkan perjanjian pembagian keuntungan di muka. Perbedaan ketiga adalah sasaran kredit/ pembiayaan Para penabung di bank konvensional tidak sadar uang yang ditabung dipinjamkan untuk berbagai bisnis, tanpa memandang halal-haram bisnis tersebut. Sedangkan di bank syariah, penyaluran dan simpanan dari masyarakat dibatasi oleh prinsip dasar, yaitu prinsip syariah Artinya bahwa pemberian pinjaman tidak boleh ke bisnis yang haram seperti, perjudian, minuman yang diharamkan, pornografi dan bisnis lain yang tidak sesuai dengan syariah.

12. KESIMPULAN Salah satu kendala yang dihadapi dunia perbankan syariah adalah kurang dikenalnya produk- produk perbankan syariah oleh masyarakat. Hal ini mungkin karena kurangnya pengetahuan masyarakat tentang produk mapun jasa perbankan syariah sehinga masyarakat enggan untuk memanfaatkannya. Pada dasarnya prinsip dasar pada produk-produk perbankan syariah adalah terbagi kedalam prinsip simpanan yang biasa disebut dengan prinsip wadiah, prinsip bagi hasil (profit sharing) yang terbagi atas prinsip mudharabah dan murabahah. Produk perbankan syariah secara garis besar terdiri atas produk penghimpun dana, produk penyaluran dana dan jasa perbankan. Setidaknya ada tiga karakteristik produk perbankan syariah yang membedakannya dengan produk bank konvensional. Petama, adalah akadnya. Semua transaksi dalam perbankan syariah harus dilandasi dengan akad. Kedua, adalah pada imbalan yang diberikan. Pada perbankan syariah menggunakan prinsip bagi hasil bukan bunga. Karakeristik ketiga adalah pada sasaran kredit atau pembiayaan. Pada perbankan syariah pembiayaan harus pada kegiatan yang sesuai dengan syariat islam. 13. DAFTAR PUSTAKA Perwataatmadja, Karnaen A. (1992), Apa dan Bagaimana Bank Islam. DANA BHAKTI WAKAF;Yogyakarta Ascarya. (2008), Akad dan Produk Bank Syariah. PT RajaGrafindo Persada; Jakarta

You might also like

- Visi MisiDocument1 pageVisi MisiRama DhanNo ratings yet

- Tugas PemasaranDocument5 pagesTugas PemasaranRama DhanNo ratings yet

- RESUME RamadhanDocument5 pagesRESUME RamadhanRama DhanNo ratings yet

- Ekonomi IslamDocument11 pagesEkonomi IslamRama DhanNo ratings yet

- Resume ListrikDocument4 pagesResume ListrikRama DhanNo ratings yet

- BAB 1-4 Dan DPDocument23 pagesBAB 1-4 Dan DPRama DhanNo ratings yet

- BAB 1 RekDocument19 pagesBAB 1 RekRama DhanNo ratings yet

- Visi MisiDocument1 pageVisi MisiRama DhanNo ratings yet

- Lamaran KerjaDocument1 pageLamaran KerjaRama DhanNo ratings yet

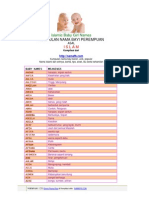

- Nama Bayi Laki PerempuanDocument17 pagesNama Bayi Laki PerempuanVictor FirmanaNo ratings yet

- Lamaran KerjaDocument1 pageLamaran KerjaRama DhanNo ratings yet

- Rumus Fisika SMPDocument4 pagesRumus Fisika SMPDeny93% (408)

- Envelopment Analysis Pada Penjadwalan Flowshop MultikriteriaDocument11 pagesEnvelopment Analysis Pada Penjadwalan Flowshop MultikriteriaRama DhanNo ratings yet

- Genetic Algorithm Dalam Kehidupan Sehari HariDocument1 pageGenetic Algorithm Dalam Kehidupan Sehari HariRama DhanNo ratings yet

- Cooling Loads (Catatan 1)Document7 pagesCooling Loads (Catatan 1)Rama Dhan100% (1)

- Rumus Fisika SMPDocument4 pagesRumus Fisika SMPDeny93% (408)

- Rumus Fisika SMPDocument4 pagesRumus Fisika SMPDeny93% (408)

- Cooling Loads (Catatan 1)Document7 pagesCooling Loads (Catatan 1)Rama Dhan100% (1)