Professional Documents

Culture Documents

Tema 2 Resumen Banca Comercial

Uploaded by

Olga PalaciosCopyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Tema 2 Resumen Banca Comercial

Uploaded by

Olga PalaciosCopyright:

Available Formats

REPÚBLICA BOLIVARIANA DE VENEZUELA

UNIVERSIDAD NACIONAL EXPERIMENTAL

“SIMÓN RODRÍGUEZ”

CONVENIO FIEC

CARRERA: ADMINISTRACIÓN

MENCIÓN: RECURSOS MATERIALES Y FINANCIEROS

CURSO: BANCA COMERCIAL

FACILITADOR: LIC. BOGARD M. MACERO G

RESUME DE LA UNIDAD II

BANCA UNIVERSAL

Integrantes:

Mirelis Castillo

C.I. 11.940.966

Olga Palacios

C.I. 6.015.817

Gelismar Guerrero

C.I. 14.756.833

Joas Manrique

C.I. 11.569.666

Maryuri Betancourt

C.I. 10.352.102

Margaret Pérez

C.I. 17.075.976

Caracas, febrero 2009

BANCA UNIVERSAL

Según el ARTÍCULO 2 de SUPERINTENDENCIA DE BANCOS Y

OTRAS INSTITUCIONES FINANCIERAS: Los Bancos Universales, son

aquellos que pueden realizar todas las operaciones, que de conformidad con lo

establecido en la Ley General de Bancos y Otras Instituciones Financieras,

pueden ejecutar los Bancos e Instituciones Financieras Especializadas, es

decir, Bancos Comerciales, Bancos Hipotecarios, Bancos de Inversión,

Sociedades de Capitalización, Arrendadoras Financieras y Fondos del Mercado

Monetario.

También conocido como modelo continental. Este tipo de banco se caracteriza

por poder realizar todo tipo de actividades de préstamo y ahorro, enfocadas

tanto en empresas grandes y pymes como en particulares. Entre otras, pueden

realizar operaciones en los mercados de valores y prestar múltiples servicios

financieros.

CARACTERISTICAS

• Este tipo de banco se caracteriza por poder realizar todo tipo de

actividades de préstamo y ahorro, enfocadas tanto en empresas grandes

y pymes como en particulares. Entre otras, pueden realizar operaciones

en los mercados de valores y prestar múltiples servicios financieros.

• De acuerdo a lo establecido en la superintendencia de Bancos y otras

Instituciones financieras los bancos universales tienen facultad para

actuar a escala internacional, según lo establecido en el Parágrafo Único

del artículo 5 de la Ley General de Bancos y otras instituciones

Financieras.

• Ampliar su oferta de instrumentos financieros para la capitalización de

recursos, pudiendo recibir depósitos tanto a corto como a largo plazo,

bajo distintas modalidades.

• Poder realizar operaciones de intermediación financiera en distintos

plazos.

• Prestar bajo una misma figura, los servicios que individualmente ofrecen

en distintos plazos.

• Prestar bajo una misma figura, los servicios que individualmente ofrecen

las instituciones financieras especializadas.

• Operar con una estructura departamental variada, especializada e

integrada, tanto en su aspecto organizacional como operativo, debido a

la magnitud y diversidad de negocios que manejan.

• Mantener niveles de capitalización superiores a los de la banca

especializada.

LIMITACIONES COMUNES A TODAS LAS INSTITUCIONES FINANCIERAS

Las limitaciones de la actividad bancaria, a igual que las otras instituciones

financieras, esta reguladas por medio de la Superintendencia de Banco

(SUDEBAN), el Banco Central de Venezuela, a través de todas las

providencias y normas que emanan dichos entes.

Pero se observa claramente el la ley de bancos y otras instituciones financieras

en el art.185, todas las prohibiciones comunes que se establecen para las

instituciones financieras en cual dice lo siguiente:

Artículo 185. Queda prohibido a los bancos, entidades de ahorro y préstamo y

demás instituciones financieras regidas por el presente Decreto Ley:

1.-Otorgar directa o indirectamente créditos de cualquier clase, a sus

presidentes, vice-presidentes, directores, consejeros, asesores, gerentes de

área y secretarios de la junta directiva, o cargos similares, así como a su

cónyuge separado o no de bienes, y parientes dentro del cuarto (4º) grado de

consanguinidad y segundo (2°) de afinidad.

Se exceptúan de esta prohibición:

a.- Los créditos hipotecarios para vivienda principal.

b.- Los préstamos personales garantizados con sus prestaciones sociales.

2.-Otorgar directa o indirectamente créditos de cualquier clase a sus

funcionarios o empleados y a su cónyuge separado o no de bienes. Se

exceptúan de esta prohibición:

a.- Los créditos hipotecarios para vivienda principal.

b.- Los préstamos que conforme a programas generales de crédito hayan sido

concedidos a dicho personal para cubrir necesidades razonables,

entendiéndose como tales, aquellos créditos o financiamientos orientados a

cubrir gastos de subsistencia o mejoras, dentro de los límites económicos del

grupo a ser beneficiario, tales como la adquisición o reparación de vehículos,

gastos médicos, créditos para estudio, o similares.

c.- Los préstamos personales garantizados con sus prestaciones sociales.

3.-Otorgar directa o indirectamente créditos de cualquier clase a los accionistas

que posean alguna de las siguientes características:

a.- Tenencia accionaría equivalente a una proporción igual o superior al diez

por ciento (10%) del capital social del banco, entidades de ahorro y préstamo o

institución financiera de que se trate.

b.- Poder de voto en la Asamblea de Accionistas en una proporción igual o

superior al diez por ciento (10%) del capital social del banco, entidades de

ahorro y préstamo o institución financiera de que se trate.

c.- Participación equivalente a un cuarto (1/4) o más del total de miembros de la

junta administradora del banco, entidades de ahorro y préstamo o institución

financiera respectiva.

4.-Otorgar créditos de cualquier clase a los funcionarios o empleados de la

Superintendencia de Bancos y Otras Instituciones Financieras, salvo excepción

expresa de la Ley.

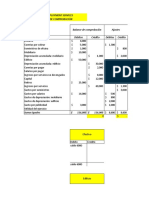

5.-Otorgar créditos de cualquier clase a personas naturales o jurídicas que no

presenten un balance general o estado de ingresos y egresos suscrito por el

interesado, formulado cuando más con un (1) año de antelación, a menos que

constituya garantía específica a tales fines. En el caso de personas jurídicas,

deben presentar sus estados financieros auditados por contadores públicos en

ejercicio independiente de su profesión, cuando el crédito solicitado exceda de

un monto equivalente a dos mil cuatrocientas unidades tributarias (2.400 UT.).

La Superintendencia de Bancos y Otras Instituciones Financieras podrá exigir,

si se trata de personas naturales, que sus balances o estados de ingresos y

egresos sean dictaminados por contadores públicos en ejercicio independiente

de su profesión, cuando el crédito solicitado exceda de un monto equivalente a

cuatro mil ochocientas unidades tributarias (4.800 U.T.).

6.-Otorgar créditos de cualquier clase a una sola persona natural o jurídica, por

cantidad o cantidades que excedan en su totalidad del diez por ciento (10%)

del patrimonio del banco, entidades de ahorro y préstamo u otras instituciones

financieras. La Superintendencia de Bancos y otras Instituciones Financieras

podrá autorizar el incremento de este límite, cuando las circunstancias así lo

aconsejen.

7.-Otorgar créditos de cualquier clase a personas vinculadas directa o

indirectamente entre sí, por cantidades que excedan en su totalidad del veinte

por ciento (20%) del patrimonio del banco, entidad de ahorro y préstamo, o

institución financiera. A los fines de esta limitación, las personas se

considerarán vinculadas entre sí, en los siguientes casos:

a.- Las personas naturales respecto a sus cónyuges, separados o no de

bienes, y parientes dentro del cuarto (4°) grado de consanguinidad y segundo

(2°) de afinidad, así como a las sociedades mercantiles o civiles donde éstas

tengan una participación individual superior al veinte por ciento (20%) del

patrimonio, según sea el caso; o cuando en la administración de la sociedad en

cuestión, su participación sea equivalente a un cuarto (1/4) o más del total de

miembros de la Junta Administradora del banco o institución financiera

respectiva.

b.- Las personas jurídicas respecto a sus accionistas o socios cuando éstos

tengan una participación individual mayor del veinte por ciento (20%) de

patrimonio, según sea el caso; o que la respectiva participación sea equivalente

a un cuarto (1/4) o más del total de los miembros de la junta administradora de

la sociedad en cuestión.

c.- Las personas jurídicas que tengan directa o indirectamente uno (1) o más

accionistas o socios comunes y éstos posean en las empresas una

participación individual mayor del veinte por ciento (20%) de patrimonio, según

sea el caso; o cuando un cuarto (1/4) o más del total de los miembros de la

junta administradora de las personas jurídicas coincidan.

Los límites previstos en este numeral se extenderán a los créditos garantizados

por las personas consideradas vinculadas, según los literales a, b y c de este

numeral.

La Superintendencia de Bancos y Otras Instituciones Financieras podrá

establecer otros criterios de vinculación o modificar los porcentajes aquí

establecidos, según lo previsto en este artículo.

PROBLEMAS FUNDAMENTALES EN LA ADMINISTRACIÓN DE LA BANCA

COMERCIAL

La primera tarea de la dirección de un banco es cumplir los requisitos de la

reserva legal y estar preparado para hacer frente a los retiros de depósitos. Los

bancos tienen que estar preparados para satisfacer las peticiones de dinero de

sus clientes sin discusión alguna y por lo tanto tener monedas y billetes en sus

bóvedas de seguridad.

Como ya sabemos los bancos son instituciones de créditos que tratan de

obtener un beneficio para sus accionistas, y, al mismo tiempo, son organismos

dotados del poder de crear dinero, porque las partidas de sus pasivos

consistentes en depósitos son dineros (depósitos a la vista) o cuasi-dinero

(depósitos de ahorros y a plazo). Con respecto a la capacitación de recursos a

través de los depósitos bancarios, los bancos comerciales han de hacer frente

a un problema de liquidez más agudo que el que se le plantea a las restantes

instituciones privadas de crédito.

Naturalmente, algunos clientes están depositando dinero mientras que otros lo

están retirando, de modo que la mayoría de las extracciones pueden ser

atendidas con el dinero depositado el mismo día. Pero los depósitos y las

extracciones jamás se equilibran exactamente. Cuando las extracciones de

dinero se sobre pasan los depósitos, el banco hace los pagos con su reserva

en efectivo en bóveda.

OBLIGACIONES DE LA BANCA COMERCIAL

El capital mínimo para operar será de TRES MIL MILLONES DE BOLÍVARES

(Bs.3.000.000.000,00) en dinero efectivo para aquellas instituciones que tengan

su asiento principal en el Área Metropolitana de Caracas y, de UN MIL

QUINIENTOS MILLONES DE BOLÍVARES (Bs.1.500.000.000,00) para los que

se encuentren fuera del Área Metropolitana de Caracas y hayan obtenido la

calificación de Banca Regional por parte de la Superintendencia de Bancos y

Otras Instituciones Financieras.

Las personas naturales o jurídicas que deseen establecer un Banco Universal

requerirán de la autorización de la Superintendencia de Bancos y Otras

Instituciones Financieras y, a tal fin, se les aplicará las disposiciones contenidas

en el Capitulo II del Título I de la Ley General de Bancos y Otras Instituciones

Financieras.

La solicitud de autorización de transformación de Instituciones Financieras

especializadas en Bancos Universales deberá acompañarse de:

a.- Opinión razonada por parte de auditores externos debidamente

inscritos en el registro de contadores que lleva la Superintendencia de Bancos

y Otras Instituciones Financieras, sobre cualquier circunstancia que incida

negativamente en la capacidad económica, financiera y contable del instituto

involucrado, al cierre del semestre precedente a aquel en que se presente la

solicitud respectiva.

b.- Informe actualizado de la estructura accionaría de la Institución

Financiera que participa en el proceso de transformación, el cual deberá

comprender la totalidad de los accionistas. En caso de ser personas jurídicas y

que tengan más del diez por ciento (10 %) de las acciones o del poder de voto

en las asambleas de accionistas del instituto a transformarse, se deberá

acompañar de información sobre la estructura accionaria y junta administradora

hasta determinar las personas naturales que efectivamente tendrán el control

de la institución.

c.- Informe de la situación de los cien (100) mayores contratos

fiduciarios.

d.- Estados Financieros consolidados y/o combinados de la Institución

Financiera solicitante elaborados de acuerdo a las normas establecidas por la

Superintendencia de Bancos y Otras Instituciones Financieras y principios de

contabilidad generalmente aceptados, formulado con no más tres (3) meses de

antelación a la fecha de la solicitud.

e.- Declaración institucional que exprese:

1.- Que los pasivos de la institución son los relacionados en el informe

presentado a la Superintendencia de Bancos y Otras Instituciones Financieras.

FUNCIÓNES DE LA BANCA EN LA ECONOMIA DEL PAÌS

Crear Medios de Pago: Los Bancos desenvuelven sus actividades

esenciales mediante depósitos, ellos constituyen su principal fuente de trabajo.

Sin ellos sería imposible la actividad crediticia bancaria, ya que los Bancos

trabajan principalmente con el dinero que le confían los particulares a través de

sus depósitos.

Concentrar Ahorro: Los Bancos concentran el ahorro y lo distribuyen

entre los empresarios de la producción; pagan a los depositantes el precio por

el uso del ahorro recibido y perciben, a su vez, el precio por la distribución del

ahorro que efectúan. Esta actividad de concentrar ahorro es fundamental en el

negocio bancario, por lo cual puede afirmarse que, la solidez económica de un

Instituto estriba, en gran parte, en la cuantía de sus depósitos.

Distribuir Créditos: A través de estas operaciones colaboran en la

intensificación de la producción y otorgan celeridad al tráfico comercial. Las

empresas industriales que, en la evolución del ciclo de producción necesitan

capitales circulantes de breve duración, recurren a los Bancos para obtenerlos.

Facilitar los Pagos y Cobros entre distintas Plazas: Esta función la

desarrollan los Bancos, cuando intervienen en la centralización de las

operaciones que regulan o compensan las relaciones de débitos y de créditos

de las distintas plazas de un país entre sí o con el exterior; intervención que

efectúan mediante la negociación de las Letras de Cambio o Transferencias,

originadas en la regulación o compensación de los citados débitos y créditos.

Las operaciones con Efectos de Cambio sobre plazas de una misma

nación, forman lo que se denomina cambio nacional o interno, y las que se

verifican sobre plazas del exterior, cambio internacional o extranjero.

En consecuencia, los Bancos, al facilitar los pagos o cobros al o del exterior

mediante Letras o Transferencias, evitan las exportaciones e importaciones de

metálicos.

Por tanto, un sistema financiero nacional desarrollado y eficiente constituye un

importante dinamizador del desarrollo económico nacional. De hecho, desde el

punto de vista social es fundamental que el sistema financiero, en su conjunto,

no sólo sea eficiente sino que no sea frágil. Por ambas razones es necesario

que el sistema sea fuertemente regulado por el Estado.

De este modo, el grado de influencia de la banca se vuelve inversamente

proporcional al grado de desarrollo de los países en los que se desenvuelven: a

menor desarrollo, mayor influencia y viceversa. Este grado de influencia se ve

mitigado si la banca no está excesivamente concentrada y si, además,

demuestra que es capaz de discriminar consistentemente los buenos proyectos

de los malos proyectos, independientemente de quién los promueva. Por eso

resulta importante hacer un seguimiento del nivel de eficiencia con el cual la

banca desempeña su papel en la economía. Por ejemplo, en tiempos de

inestabilidad financiera, las actuaciones de la banca suelen ser cruciales no

sólo para determinar qué empresas sobrevivirán y cuáles no, sino también para

determinar qué inversiones seguirán siendo realizadas y cuáles no. Sin

embargo, cuando pasan los tiempos de inestabilidad financiera, las pautas de

estrategia y política que toma la banca también determinan qué actividades

económicas específicas serán financiadas (y cuáles no), qué sectores, qué

zonas, qué ciudades y qué regiones del país serán atendidos (y cuáles no). De

hecho, la banca determina en qué condiciones serán ofrecidos y otorgados

tales financiamientos

Por tanto, la importancia de los mercados para la construcción de un sistema

económico que no sólo fomente el crecimiento sino también el desarrollo está

condicionada a la eficiencia en el desempeño conjunto del sistema financiero

en general y de la banca en particular. Es decir, en economías en desarrollo, la

función de la banca no sólo es la de ajustar el comportamiento del ahorro y de

la inversión y la de facilitar los pagos e intercambios del sistema económico,

sino que influyen de modo importante en el desarrollo empresarial y su

dinámica competitiva, así como en los patrones de crecimiento y comercio.

La clave para el diseño de un sistema financiero es entender las metas de la

economía como un todo, así como explorar las diferentes combinaciones del

sistema que mejor puedan alcanzarlas. La meta principal del sector financiero

es reunir a ahorradores y prestatario con el objeto asignar capital para sus usos

más productivos, y en el proceso, maximizar rendimientos atractivos en

comparación con riesgos calculados para los ahorradores.

Las instituciones financieras movilizan ahorros, diversifican riesgos y producen

información sobre oportunidades de inversión. Estás funciones ayudan a

mejorar la productividad de los recursos invertidos, lo cual debería resultar en

mayores tasas de crecimiento económico, donde la banca tiene tres funciones

fundamentales:

Administración del ahorro.- Los bancos reciben el dinero de los ahorradores

en forma de depósito, otorgando por ello un interés (tasa pasiva). En un pasado

no muy lejano, la banca fue el principal administrador de los ahorros y créditos

de la sociedad, pero múltiples factores como la búsqueda de mayores

rendimientos, la diversidad de necesidades y una mayor competencia

favorecieron el surgimiento de nuevos instrumentos como uniones de crédito,

cooperativas, cajas solidarias, entre otras, que gradualmente fueron

desplazando a la banca como principal administrador del ahorro y crédito.

Transformación del ahorro en créditos.- La banca convierte los depósitos de

los ahorradores, típicamente de corto plazo y adversos al riesgo, junto con

recursos propios, en crédito a distintos plazos y en instrumentos de inversión

que se otorgan a otros agentes que toleran mayores niveles de riesgo por lo

cual cobra un interés (tasa activa), comisiones, entre otros.

Los bancos corren el riesgo de que los prestatarios (acreedores) no cubran los

préstamos, mientras que los ahorradores corren el riesgo de que el banco

quiebre antes de que sus ahorros sean retirados. En virtud de lo anterior, los

bancos distribuyen riesgos realizando préstamos entre una amplia gama de

prestatarios, lo cual reduce el riesgo en el total de los préstamos comparado

con un escenario en que los depositantes por su cuenta tuvieran que realizar

inversiones en distintas empresas, por lo que la fuente de financiamiento de los

bancos es limitada. De igual forma, es importante mencionar que los

ahorradores se encuentran cubiertos por un esquema de seguro de depósito,

por lo que la tasa de interés que aceptan por sus depósitos es baja y no excede

la tasa de interés libre de riesgo.

Administración del sistema de pagos.- Permite la liquidación de las

operaciones comerciales. Los bancos desempeñan un papel estratégico al

permitir el flujo de los recursos financieros en todo el país al distribuir los

billetes y monedas, al pagar los cheques que se emiten, al ofrecer el servicio

de pago con tarjetas, entre otros.

Asimismo, la banca tiene como actividad secundaria la prestación de una serie

de servicios accesorios (concentración y dispersión de fondos, etc.), que

pueden implicar o no riesgo, por los que también obtiene un ingreso o

comisión. Cabe mencionar que el sistema bancario, así como otras

instituciones financieras, son parte integral del monitoreo de empresas

privadas, y en diversos grados, de su sistema de gobierno corporativo, el cual

afecta la productividad de los recursos en la economía.

La banca se caracteriza y se diferencia de la generalidad de las empresas que

operan en el sector económico por la naturaleza de sus operaciones, así como

por su estructura financiera y operativa. De igual manera se le considera uno

de los sectores claves en la economía, pues gran parte del ahorro, la inversión

y el financiamiento en términos amplios se canaliza a través de ella, por lo que

su regulación es objeto de una mayor atención para que su correcto

funcionamiento se materialice en beneficio de la actividad económica general.

Las instituciones bancarias también juegan un papel fundamental en la

transmisión de políticas monetarias y crediticias de los gobiernos o bancos

centrales al resto de economía a través de las actividades de depósito y

préstamo, y del papel en sistema de pago de cada país.

Los bancos centrales son de propiedad y/o de control público, constituyen el

centro financiero en los países que operan y normalmente son controladas total

o parcialmente por el gobierno, aunque en algunos casos son autónomos. Su

función, en la mayoría de los casos, es proveer a la economía del país de

moneda, por lo tanto actúan como autoridad monetaria, aplicando medidas de

política monetaria y crediticia, entre otros. En el desempeño de esta

encomienda, los bancos centrales tienen como objetivo prioritario procurar la

estabilidad del poder adquisitivo de dicha moneda.

Adicionalmente, le corresponde promover el sano desarrollo del sistema

financiero y propiciar el buen funcionamiento de los sistemas de pago. Las

instituciones bancarias, ya sean privadas o públicas, ejecutan diferentes metas

de la política económica de cada país, las cuales se desarrollan y cambian a

través de la historia, reflejando las necesidades financieras de las diversas

etapas de desarrollo de cada economía.

CONCLUSIONES

La banca universal, viene dada por la globalización de los mercados, en Venezuela se

origino desde de la crisis bancaria donde instituciones financieras tuvieron que

fusionarse para salir a flote de dicha crisis.

La banca universal brinda servicios, productos y operaciones ya sea a corto y

mediano plazo, dichas actividades están reguladas por el Banco Central de

Venezuela y la Superintendencia de Bancos y otras Instituciones Financieras,

juega un papel de intermediador a través de la captación de dinero (Tasa

Pasivas) y el otorgamiento de crédito (tasa Activas), se puede observa que en

el día a día de sus operaciones uno de los principales problemas es la liquidez,

es decir cumplir con las reservas legal, ya que naturalmente, algunos clientes

están depositando dinero mientras que otros lo están retirando, de modo que la

mayoría de las extracciones pueden ser atendidas con el dinero depositado el

mismo día. Pero los depósitos y las extracciones jamás se equilibran

exactamente. Cuando las extracciones de dinero se sobre pasan los depósitos,

el banco hace los pagos con su reserva en efectivo en bóveda.

La banca es uno de los integrantes de los mercados financieros, quienes juegan un

papel vital en la economía de un país, ya que el buen funcionamiento de los mercados

financieros es un factor clave para tener un alto crecimiento económico. La actividad

bancaria estimula la inversión, y el ahorro, los cuales son claves para la riqueza no

solo personal sino nacional, y aun cuando el estado actualmente esta ejerciendo

presión sobre la actividad bancaria con políticas cambiarias, entes y creación de

instituciones publicas, se puede observar que en Venezuela existe una competencia

sana, dirigida no solo a grandes inversionistas, si no también a pequeños y medianos

productores.

BIBLIOGRAFÍA

LINARES, HUMBERTO (2001) “Banca Venezolana, Historia, Administración de

Crédito y Operaciones”. Segunda Edición. Fondo Editorial Universidad Santa

Maria.Venezuela.

www.monografias.com

www.google.com

www.bcv.org.ve

REPÚBLICA DE VENEZUELA JUNTA DE EMERGENCIA FINANCIERA RESOLUCION,

Caracas, 100496 , Nº: 0010496 , G.O. N° 35.949 del 300496

You might also like

- Ley 561 Ley General de Bancos PDFDocument78 pagesLey 561 Ley General de Bancos PDFBarinia GMNo ratings yet

- Banca UniversalDocument16 pagesBanca Universalapi-3836902100% (15)

- Norma Sobre Los Requisitos para La Constitución de BancosDocument36 pagesNorma Sobre Los Requisitos para La Constitución de BancoseliscarNo ratings yet

- Ley 561Document74 pagesLey 561Ramon Cardenas100% (1)

- Mencione Los Títulos de La Ley 183Document2 pagesMencione Los Títulos de La Ley 183Skrlett PouerietNo ratings yet

- Ley General de Bancos y Otras Instituciones Financieras - Artículos PDFDocument8 pagesLey General de Bancos y Otras Instituciones Financieras - Artículos PDFAdacneris SalazarNo ratings yet

- Limitaciones de la banca universal en VenezuelaDocument24 pagesLimitaciones de la banca universal en VenezuelanicolasbrizuelaNo ratings yet

- Derecho Mercantil Ii - Lección 3Document81 pagesDerecho Mercantil Ii - Lección 3victor_chaparro_1No ratings yet

- Unidad 5 Finanzas en Las OrganizacionesDocument9 pagesUnidad 5 Finanzas en Las OrganizacionesArturo Garcia MachucaNo ratings yet

- Ley Monetaria y Financiera: entidades, operaciones y contabilidadDocument4 pagesLey Monetaria y Financiera: entidades, operaciones y contabilidadBianka Beriguete100% (1)

- Resumen Final GbyfDocument16 pagesResumen Final GbyfCristhian David Cabrera GonzálezNo ratings yet

- 3-Entidades de Intermediación FinancieraDocument25 pages3-Entidades de Intermediación FinancieraDeyanira GomezNo ratings yet

- Universidad Nacional Experimental de GuayanaDocument5 pagesUniversidad Nacional Experimental de Guayanasimon bermudezNo ratings yet

- Banca Comercial Unidad IvDocument10 pagesBanca Comercial Unidad IvDaniel Joubran RomeroNo ratings yet

- Fogade Bianca HidalgoDocument13 pagesFogade Bianca HidalgobiancaNo ratings yet

- Analisis de La Ley de Bancos y Grupos FinancierosDocument14 pagesAnalisis de La Ley de Bancos y Grupos FinancierosSUGELY HERRERA PALACIOSNo ratings yet

- Banca Múltiple: Operaciones y AutorizaciónDocument27 pagesBanca Múltiple: Operaciones y AutorizaciónHell AngelNo ratings yet

- La Banca Privada en NicaraguaDocument4 pagesLa Banca Privada en NicaraguaPedro Guevara VasquezNo ratings yet

- Una Institución Financiera Es Una Institución Que Facilita Servicios Financieros A Sus Clientes o MiembrosDocument4 pagesUna Institución Financiera Es Una Institución Que Facilita Servicios Financieros A Sus Clientes o MiembrosMarines CooperNo ratings yet

- Concesión de CréditosDocument6 pagesConcesión de CréditosJeniffer Tixta JeronimoNo ratings yet

- I UNDIAD Contabilidad BancariaDocument6 pagesI UNDIAD Contabilidad BancariaJosé Eduardo López SotoNo ratings yet

- 03 Ley 561 Ley General de Bancos Instituciones Financieras No Bancarias y Grupos FinancierosDocument83 pages03 Ley 561 Ley General de Bancos Instituciones Financieras No Bancarias y Grupos Financieroskarina lopezNo ratings yet

- Sector Financiero PrivadoDocument8 pagesSector Financiero PrivadoVicky EstévezNo ratings yet

- Exposición Ley Orgánica Del Banco de GuatemalaDocument4 pagesExposición Ley Orgánica Del Banco de GuatemalaJuanPabloMenéndezCalimayorNo ratings yet

- Trabojo Definitivo BancosDocument20 pagesTrabojo Definitivo BancosChon Macz RudyNo ratings yet

- Operaciones Permitidas Por La Ley de Instituciones FinancierasDocument7 pagesOperaciones Permitidas Por La Ley de Instituciones FinancierasJavier YaucanNo ratings yet

- Aspectos generales de las instituciones financierasDocument22 pagesAspectos generales de las instituciones financierasRoxanaNo ratings yet

- Unidad 5 Autoridades Del Sistema Financiero y Su FuncionamientoDocument22 pagesUnidad 5 Autoridades Del Sistema Financiero y Su FuncionamientoIván TorresNo ratings yet

- Cuaderno BancarioDocument52 pagesCuaderno BancarioCatalina Naima Olea JaqueihNo ratings yet

- Resumen de Las Sociedades Anónimas EspecialesDocument8 pagesResumen de Las Sociedades Anónimas EspecialesBayron Perez GaliciaNo ratings yet

- Inv. El Sistema Financiero GuatemaltecoDocument45 pagesInv. El Sistema Financiero GuatemaltecoRolandoHernandezNo ratings yet

- GustavoEtanislao Act3.1Document7 pagesGustavoEtanislao Act3.1Gustavo EtanislaoNo ratings yet

- Analisis Arto 1 - 58 Betsy Bernard y Cecilia DavilaDocument5 pagesAnalisis Arto 1 - 58 Betsy Bernard y Cecilia DavilaCecila DavilaNo ratings yet

- Ley de Bancos y Grupos FinancierosDocument52 pagesLey de Bancos y Grupos Financierosyashira moralesNo ratings yet

- Material 2020A1 FIN441 01 136761Document17 pagesMaterial 2020A1 FIN441 01 136761Lily CadenaNo ratings yet

- Pro Mujer: Servicios financieros y de salud para mujeres en LatinoaméricaDocument24 pagesPro Mujer: Servicios financieros y de salud para mujeres en LatinoaméricaDuley BlancoNo ratings yet

- Cuestionario Unidad 2Document5 pagesCuestionario Unidad 2Pedro PeraltaNo ratings yet

- Parcial Pt. 1 - Grupo No. 1 (Primera Revisión)Document9 pagesParcial Pt. 1 - Grupo No. 1 (Primera Revisión)Nimrod PérezNo ratings yet

- Organizaciones Auxiliares de CréditoDocument5 pagesOrganizaciones Auxiliares de CréditoVicky HernàndezNo ratings yet

- Setor de Ahorro y Credito PopularDocument7 pagesSetor de Ahorro y Credito Popularjerssain gutierrezNo ratings yet

- Sistema Bancario GuatemaltecoDocument19 pagesSistema Bancario GuatemaltecoSebastian AguilarNo ratings yet

- Requisitos Normativos A Ser Atendidos Por La EmpresaDocument3 pagesRequisitos Normativos A Ser Atendidos Por La EmpresaEduan E Jimenez75% (4)

- DerechoBancarioyBursatil Ant B3 CDocument18 pagesDerechoBancarioyBursatil Ant B3 CKEVIN ROJASNo ratings yet

- Instituciones de Banca Múltiple 123Document17 pagesInstituciones de Banca Múltiple 123Richard Luis Gonçalves GouveiaNo ratings yet

- Qué Es Un Sistema FinancieroDocument3 pagesQué Es Un Sistema FinancieroSjpavon RodriguezNo ratings yet

- ResumenDocument5 pagesResumenneymarNo ratings yet

- Ley de Bancos y Grupos Financieros de GuatemalaDocument42 pagesLey de Bancos y Grupos Financieros de GuatemalaCarlos MontenegroNo ratings yet

- Funciones.: ¿Que Es El Fogade?Document6 pagesFunciones.: ¿Que Es El Fogade?Administracion Tributaria S.LNo ratings yet

- Cuestioniario Derecho Bancario y BursatilDocument9 pagesCuestioniario Derecho Bancario y BursatilROSA MARIA PANGAN CERMEÑONo ratings yet

- Análisis e interpretación de la Ley General de Bancos y Otras Instituciones Financieras en VenezuelaDocument25 pagesAnálisis e interpretación de la Ley General de Bancos y Otras Instituciones Financieras en VenezuelaSamuel Andrés Valdés MartínezNo ratings yet

- Análisis e Interpretación de La Ley GENERAL de Bancos y Otras Instituciones FinancierasDocument8 pagesAnálisis e Interpretación de La Ley GENERAL de Bancos y Otras Instituciones FinancierasJhenierHernandez0% (1)

- Ley de Bancos y Grupos FinancierosDocument48 pagesLey de Bancos y Grupos FinancierosCHRISTIAN RENÉ LÓPEZ COSNo ratings yet

- Ley Monetaria y FinancieraDocument10 pagesLey Monetaria y Financierachacon mendezNo ratings yet

- Libro Hasta 6 Fer 2Document190 pagesLibro Hasta 6 Fer 2Fernando GonzalezNo ratings yet

- Resumen JM-093-2005normaDocument16 pagesResumen JM-093-2005normaNorma CruzNo ratings yet

- Codigo Organico Monetario FinancieroDocument8 pagesCodigo Organico Monetario FinancieroLadyDy Mariño de VillamarNo ratings yet

- Estructura Del SFEDocument8 pagesEstructura Del SFEBryan Andres GonzalezNo ratings yet

- Matemática para las decisiones financierasFrom EverandMatemática para las decisiones financierasRating: 5 out of 5 stars5/5 (2)

- Ensayos de derecho contractual financieroFrom EverandEnsayos de derecho contractual financieroRating: 5 out of 5 stars5/5 (1)

- Finanzas 3: Mercados financierosFrom EverandFinanzas 3: Mercados financierosRating: 5 out of 5 stars5/5 (2)

- Balanza de PagosDocument14 pagesBalanza de PagosOlga Palacios100% (3)

- Tema 4 Trabajo Banca ComercialDocument29 pagesTema 4 Trabajo Banca ComercialOlga Palacios67% (3)

- Tema 5 Taller Banca ComercialDocument7 pagesTema 5 Taller Banca ComercialOlga PalaciosNo ratings yet

- Tema 5 Resumen Banca ComercialDocument12 pagesTema 5 Resumen Banca ComercialOlga PalaciosNo ratings yet

- Tema 4 Minuta Banca ComercialDocument2 pagesTema 4 Minuta Banca ComercialOlga PalaciosNo ratings yet

- Tema 3 - Resumen - Banca ComercialDocument17 pagesTema 3 - Resumen - Banca ComercialOlga PalaciosNo ratings yet

- Tema 4-Presentacion Banca ComercialDocument21 pagesTema 4-Presentacion Banca ComercialOlga PalaciosNo ratings yet

- Tema 2 Taller Banca ComercialDocument3 pagesTema 2 Taller Banca ComercialOlga Palacios100% (1)

- Tema 3 - Minuta Taller-Banca ComerciaDocument1 pageTema 3 - Minuta Taller-Banca ComerciaOlga PalaciosNo ratings yet

- Tema 1 Resumen Banca ComercialDocument6 pagesTema 1 Resumen Banca ComercialOlga PalaciosNo ratings yet

- Tema 1 Taller Banca ComercialDocument3 pagesTema 1 Taller Banca ComercialOlga PalaciosNo ratings yet

- Minuta - Banca Comercial14042009Document2 pagesMinuta - Banca Comercial14042009Olga Palacios100% (1)

- Ser - 03953434Document2 pagesSer - 03953434Daniel DiazNo ratings yet

- Esta Conciliación Se RealizaDocument4 pagesEsta Conciliación Se RealizaYaneris GonzalezNo ratings yet

- Contaduria Publica Horario NocturnoDocument16 pagesContaduria Publica Horario NocturnoDIANA ESTEFANIA SALAS GONZALEZNo ratings yet

- Modelo Basico de Conciliacion BancariaDocument1 pageModelo Basico de Conciliacion BancariaLorena SalcedoNo ratings yet

- Auditoria ComercialDocument7 pagesAuditoria ComercialPaolita LizcanoNo ratings yet

- Comportamiento: Libretón BásicoDocument7 pagesComportamiento: Libretón BásicoRafaelNo ratings yet

- Ejercicios VAN-TIR FormatoDocument13 pagesEjercicios VAN-TIR FormatoAngelica PalaciosNo ratings yet

- (M1-E1) Evaluación (Prueba) - Administración Financiera I (Oct2018)Document8 pages(M1-E1) Evaluación (Prueba) - Administración Financiera I (Oct2018)Pablo Olivares RamirezNo ratings yet

- Taller I Análisis Vertical y Horizontal Finanzas I UCentral FinalDocument21 pagesTaller I Análisis Vertical y Horizontal Finanzas I UCentral FinalJudy Valentina Guevara OspinaNo ratings yet

- Resuelve Casos Cap. TrabajoDocument3 pagesResuelve Casos Cap. Trabajokarenhdez049No ratings yet

- Sistema de Pago Electrónico en El Comercio Electrónico y Regulación Jurídica en LADocument6 pagesSistema de Pago Electrónico en El Comercio Electrónico y Regulación Jurídica en LAMaritza JungNo ratings yet

- Sentencia sobre crédito de vivienda BBVADocument49 pagesSentencia sobre crédito de vivienda BBVANathalia MargaritaNo ratings yet

- Plantilla de Trabajo Final Economia TerminadoDocument7 pagesPlantilla de Trabajo Final Economia TerminadoLuisa MariaNo ratings yet

- Marco Antonio Quispe GonzalesDocument28 pagesMarco Antonio Quispe GonzalesMarco QuispeNo ratings yet

- Contabilidad 2 C2Document54 pagesContabilidad 2 C2Karen MuñozNo ratings yet

- Evidencia 5 Matriz Comparar El Servicio de Las Entidades Bancarias Que Conforman El Sistema Monetario InternacionalDocument14 pagesEvidencia 5 Matriz Comparar El Servicio de Las Entidades Bancarias Que Conforman El Sistema Monetario InternacionalRubi Yahannah Mercado CastroNo ratings yet

- Cotizacion Comfort 1 Cuero - Renzo Jo PDFDocument1 pageCotizacion Comfort 1 Cuero - Renzo Jo PDFRenzo Jo LaurentNo ratings yet

- Cómo usar tarjetas de crédito de forma inteligenteDocument2 pagesCómo usar tarjetas de crédito de forma inteligenteCamilo Orjuela SuarezNo ratings yet

- Guia Práctica, I/Periodo/2023: Parte TeóricaDocument12 pagesGuia Práctica, I/Periodo/2023: Parte TeóricaFernando GomezNo ratings yet

- Adjunto 1 PDFDocument3 pagesAdjunto 1 PDFTiburon FreudNo ratings yet

- Lucha contra corrupción e impunidad en PerúDocument14 pagesLucha contra corrupción e impunidad en PerúMaria del Rosario Marthans Rosas100% (2)

- Poliza RC Hidrocarburos WARI - Organized PDFDocument6 pagesPoliza RC Hidrocarburos WARI - Organized PDFbrenda vasNo ratings yet

- Auditoría financiera DILEP SAC 2020Document12 pagesAuditoría financiera DILEP SAC 2020Emerson Adriano Coello ArangoNo ratings yet

- Tarea Semana 2 ADocument3 pagesTarea Semana 2 AcamilaNo ratings yet

- Exfi 39Document12 pagesExfi 39christall garciaNo ratings yet

- Solución 5Document5 pagesSolución 5Mitchell BrionesNo ratings yet

- Modelo Programa de AuditoríaDocument29 pagesModelo Programa de AuditoríaLizeth Alayo ArmasNo ratings yet

- Universidad Mariano pago colegiaturaDocument3 pagesUniversidad Mariano pago colegiaturaJuan Carlos Azurdia MendozaNo ratings yet

- movimientos-cuenta-bancariaDocument5 pagesmovimientos-cuenta-bancariajuan perezNo ratings yet

- Planilla Junio 2023 M&C TRANSPORTE SPADocument6 pagesPlanilla Junio 2023 M&C TRANSPORTE SPAmarycortescaNo ratings yet